Dok je prva pravosudna presuda u slučaju konvertiranih kredita iz švicarskih franaka u eure nakon oglednog postupka Vrhovnog suda išla u korist banke, druga je obradovala jednog dužnika. Županijski sud u Zadru, kao i u prvom slučaju, potvrdio je prvostupanjsku odluku Općinskog suda i odbio žalbu nezadovoljne strane, ovaj put Privredne banke Zagreb.

To ujedno upućuje da će o sudbini tužbi i žalbi vezanih uz ugovore o kreditima u CHF-ima i nadalje odlučivati specifični detalji i okolnosti svakog predmeta, neovisno o pokušaju ujednačavanja sudske praske.

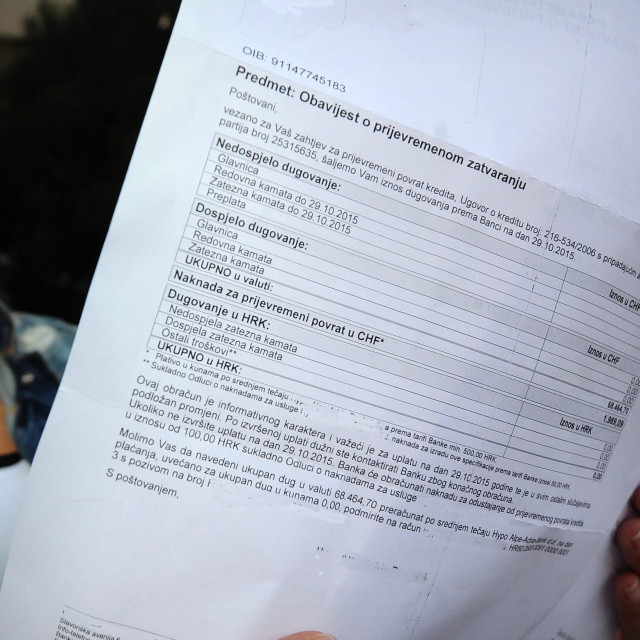

Kredit iz 2006.

U ovom slučaju drugostupanjski sud je krajem travnja prihvatio presudu vukovarskoga Općinskog suda iz siječnja ove godine. U njoj stoji da potrošaču iz Vukovara banka mora isplatiti 45.833 kune s pripadajućim zateznim kamatama na mjesečne otplate, a dužna je podmiriti i parnični trošak u iznosu od 11.741 kunu.

Predmet spora bio je zahtjev dužnika da mu banka isplati preplaćene kamate za stambeni kredit podignut 2006. godine u iznosu od 92.546 švicarskih franaka. Prema vještačenju koje je proveo sudski vještak, banka je klijentici u konverziji vratila 34.639 kuna, ali ukupan iznos pretplate po kamatnoj stopi i valutnoj klauzuli iznosi 80.473 kune. Iako u obrazloženju presude stoji da je potrošač tužio banku samo za preplaćene kamate, proizlazi da je u vještačenju uključen i preplaćeni iznosi po osnovi tečaja. Kako bilo, Županijski sud navodi da je prvostupanjski sud pravilno utvrdio kako je ugovorena promjenjiva kamatna stopa “nerazumljiva i nepoštena i kao takva ništetna”. Banka je više puta mijenjala kamatnu stopu, a klijentici nije “u obavijesti naznačila razloge za donošenje odluke o povišenju kamatne stope”, što je u suprotnosti “s načelom savjesnosti i poštenja i uzrokuje značajnu neravnotežu u pravima o obvezana ugovornih strana”.

Valutna klauzula

U slučaju valutne klauzule, pak, sud navodi da je ona za tužitelja kao prosječnog klijenta “nepoštena i nerazumljiva”, da mu nije na valjan način objašnjena posljedica i doseg takve ugovorne odredbe te da banka potrošača nije informirala o važnim činjenicama, odnosno o općem riziku vezanom uz svaku valutnu klauzulu.

Kada je riječ o samoj konverziji za koju je Vrhovni sud u oglednom postupku utvrdio da je zakonita, a banke vjeruju da su njome riješeni međusobni odnosi, u konkretnom slučaju stoji da ona “nije od značaja” jer se nigdje ne spominje način rješavanja ništetnosti ugovornih odredbi. Prema shvaćanju Općinskog i Županijskog suda koji su se njime bavili, konverzijom ili dodatkom ugovoru o kreditu uređuje se pitanje uređivanja kamatne stope nakon njegova sklapanja, odnosno njime se ne rješava pitanje preplaćenih kamata kroz period za koji potrošač traži obeštećenje. Činjenica da su stranke sklopile Dodatak ugovoru o kreditu 1. prosinca 2015. godine kojim je izvršena konverzija kredita, navodi sud, “sama za sebe ne upućuje na zaključak da je tužiteljici vraćen novčani iznos koji predstavlja razliku između preplaćenih ugovornih kamata na temelju ništetne ugovorne odredbe o promjenjivoj kamatnoj stopi i početno ugovorenoj kamatnoj stopi”.

Žalba banke

Nakon odluke Općinskog suda banka se žalila zbog “bitne povrede odredaba parničnog postupka, pogrešnog i nepotpuno utvrđenog činjeničnog stanja te pogrešne primjene materijalnog prava i zatražila je da se predmet vrati prvostupanjskom sudu na ponovni postupak. Među ostalim, kao argumente navodi da je nižestupanjski sud pogrešno zaključio kako se odluke donesene u postupku kolektivne zaštite mogu automatizmom primijeniti na pojedini potrošački spor pa je pogrešno primijenio materijalno pravo i odredbe Zakona o zaštiti potrošača. Također, poziva se na europsku direktivu koja joj daje mogućnost jednostrane izmjene kamatne stope, ako za to postoji valjan razlog i ako obavijesti potrošača. Na kraju banka navodi i sklapanje konverzije te da tužiteljica od nje “nema pravo primiti bilo kakva plaćanja”, da ona ima zahtjev protiv nje, da joj je bila prisiljena ponuditi konverziju, da je izmjena Zakona o potrošačkom kreditiranju u suprotnosti s pravom EU i kada bi, posljedično, Dodatak bio ništetan, “tada bi tužiteljica morala vratiti isplaćeno na temelju tog Dodatka”.

Prebijanje

Sud na kraju zaključuje kako iz svega ne proizlazi da se u konkretnom slučaja radi o građanskopravnom prebijanju, niti prebijanju u parnici odlukom suda, “tim više što su navodi tuženice apstraktni”. U svom obrazloženju sudovi pobrajaju ranije presude Visokoga trgovačkog suda i Vrhovnog suda, ali ne spominju i posljednju odluku vezanu uz ogledni postupak.

Za sudjelovanje u komentarima je potrebna prijava, odnosno registracija ako još nemaš korisnički profil....